迎着十一月初冬的阳光,踏着深圳高科技的热土,深圳“高交会”我们来了!广东省激光行业协会会员展团来了!

随着激光加工技术的普及,等离子、气切割、线切割、电火花之类的金属切割和锡焊、氧焊、电弧焊之类的技术将逐步减少。一种成熟的、无接触的激光加工技术在全球悄然兴起,现已普遍应用于工业、军事、医疗、航海、航天等,成为全球竞争的主要技术。并逐渐延伸到人们的日常生活中……..

现在我们就来看看新生代激光设备吧!

盛雄激光:脆性材料皮秒激光微细切割系统亮相展位

型号:Super-Dmicro650

机器优点:

1、采用皮秒或者飞秒激光器,超短脉冲加工无热传导,适于任意有机&无机材料的高速切割与钻孔,最小10μm的崩边和热影响区。

2、采用单激光器双光路分光技术,双激光头加工,效率提升一倍。

3、CCD视觉预扫描&自动抓靶定位、最大加工范围650mm×450mm、XY平台拼接精度≤±3μm。

4、支持多种视觉定位特征,如十字、实心圆、空心圆、L型直角边、影像特征点等。

5、自动清洗、视觉检测分拣、自动上下料。

6、8年激光微细加工系统研发设计技术积淀、性能稳定、无耗材。

广州创乐激光设备有限公司携带三维紫外激光机、三维激光机、MINI台式激光机、CK-LEG二氧化碳三维激光打标机多款激光设备入场

其中三维紫外激光机产品介绍:

CK-3DUV系列采用进口核心器件,配置高速、高精度3D振镜,结合我公司自主开发的3D专用软件及控制系统,完美实现对任意曲面工件的精细加工,无离焦点现象;也可对深度雕刻焦点实时追踪,使加工效率及质量较传统2D打标机更优。真正意义上全面实现3D标记功能,引领激光加工进入新纪元。三维紫外激光机采用进口高品质紫外激光源,355nm紫外光聚焦光斑极小,且加工热影响区微乎其微,适合对热辐射反应大的材料进行加工,主要用于超精细打标、特殊材料打标、雕刻及切割。广泛使用于超精细激光加工的高端市场。

产品特点

1、颠覆传统的2D打标模式,实现了斜面、段差、圆柱、圆锥、球面,以及拉伸曲面等多种3D标记模式。

2、不可思议的超大圆心角打标,在圆柱体上能够打到117°圆心角的位置。

3、在打标工件上,完美呈现目标打标图形,避免出现拉长、倾斜等变形。让刻印图案更加接近原本形态。

4让打标边界不再被“忽略”!工件上各个位置的打标效果均匀、一致。

5、光束质量高,光斑非常小,能实现超精细标刻,最小字符可达到0.2mm

6、355nm输出波长减少了对加工件的热影响,热影响区域非常小,不会有热效应,材料不变形不烧焦。

7、采用全球顶级的美国光波激光器,性能保障。

8、创可在外观设计上采用上下滑动门封闭式加工,采用高质量专用滤光防护有机玻璃制作专用观察视窗,打造极致整机防护性能。

9、可选配自动升降、自动对焦、旋转等功能。

深圳市铭镭激光设备有限公司中高功率光纤激光器焊接机闪耀展位

中高功率光纤激光器焊接机

1.机型简介:

激光器焊接机采用1000-3000瓦光纤激光器,电光转换效率高、激光器寿命长,寿命可达10万小时。电源提供的能量25%-30%转化为激光能,光电转化率是YAG激光器的10倍,智能化操作:光、机、水、电、气集成防静电式。

2.机型特点:

1能量密度高,热输入低,热变形量小,熔化区和热影响区窄而熔深大。

2冷却速度高而得到微细焊缝组织,接头性能良好。

3与接触焊相比,激光焊不用电极,所以减少了工时和成本。

4、焊缝细、深度大、维度小、精度度;外观光滑、平整、美观。

5无耗材、体积小;柔性加工、运转成本低。

6光纤传输,可配流水线或机械手。

3.应用领域:

适用于航空、航天、汽车、动力电池、机械制造、船舶、化学工业及生活用品等行业广泛应用。

深圳锦帛方激光科技有限公司盖板阳动化焊接机隆重入场

盖板阳动化焊接机简介:

主要特点:

该设备主要针对动力电池顶盖自动化激光焊接机。焊接机由SCARA机器人,焊接夹具,转盘组件,定位组件,测距仪,上保护盖组件,CCD检测及全焊组件,下保护盖组件等机构组成。可以实现自动化上料、电芯入夹具、对电池进行定位夹紧、对电池进行高度差检测、上保护盖、CCD缝隙检测及定位、激光焊接、下保护盖、下料、不良品的自动剔除等多项功能。实现动力电池顶盖焊接的全自动化和设备一体化。

深圳市安众电气有限公司为客户提供时髦的电源设备

产品一:

AZ-50W-600系列 单灯/双灯 电流/能量反馈焊接电源

安众系列YAG激光焊接电源是YAG灯泵浦激光焊接设备的理想配置,电源工作模式分为:能量模式和电流模式。电源单脉冲能量最大可达100J,能量不稳定度小于±2%。匹配该款电源,焊接机可实现:普通不锈钢板穿透深度3mm,紫铜板穿透深度2mm,纯铝板穿透深度2mm。针对钛、镍、锡、锌、铜、铝、铬、铌、金、银等多种金属及其合金、钢、可伐合金等合金的同种材料间的焊接,32组工艺参数模式,可任意设定。更小尺寸,更高精度,可为设备配备专属工艺方案。

产品二:

2.5KW-16KW系列 大功率半导体/激光电源

本系列高功率纯DSP数字控制电源,主要应用于高端装备行业直流操作电源、半导体供电电源及500W-3kw 以上半导体/光纤激光器。电源可靠性高,智能化,稳压恒流精度高、节能高效、体积小、方便安装及设备集成,单模块功率可高达18Kw。可直接替换国外品牌的同类高精度直流稳压电源,实现更高性价比。

用事实说话:深圳市艾雷激光科技有限公司走进“高交会”

携展讯、网讯、《激光制造商情》报平台、论坛实体:深圳市星之球信息科技有限公司強势进驻“高交会” 先进制造激光展

XZQ于2004年成立,与广东省激光行业协会、广东省激光产业技术创新联盟为盟友,联合上海激光学会、广东省光学学会、武汉·中国光谷激光行业协会、浙江工业大学激光加工技术工程研究中心、浙江工业大学激光先进制造研究院、苏州大学激光加工中心、欧洲光电产业协会、台湾镭射科技应用协会等单位通力合作,把宣传、推广现代激光科技,传播、推动激光智能制造技术为己任,致力于为激光及激光应用行业打造最优质的创新交流交易与品牌拓展平台。公司立足深圳,辐射全球,凭借高效整合的创新模式受到国内外激光行业高度认可。

公司旗下主要运营4大板块:(LASERFAIR激光智能制造展;ALAT亚洲激光论坛(含18个分会);(激光制造网Laserfair.com、中国仪器仪表商情网861718.com);《激光制造商情》等多个大型宣传媒介和科技信息推广平台。

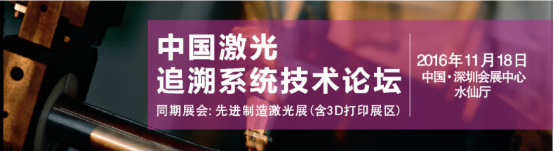

本届展会期间,公司将联合广东省激光行业协会、广东省激光产业技术创新联盟、中国国际高新技术成果交易会组委会,《激光制造商情》举办“中国激光追溯系统技术论坛” ,让市民快速、全方位了解、实现任何产品的安全性、可追溯性。熟知那些是放心食品、药品和物品。变激光技术为日常生活服务买单。

广东省激光行业协会展团在展会期间将以最新的产品亮相展场,以最优惠的价格面向采购商,以最好的服务面向大众。欢迎各位嘉宾莅临九号馆参观指导。(文/老牛)